Kontrola podatkowa: zasady i procedury przeprowadzania kontroli podatkowych

Kontrola podatkowa: zasady i procedury przeprowadzania kontroli podatkowych

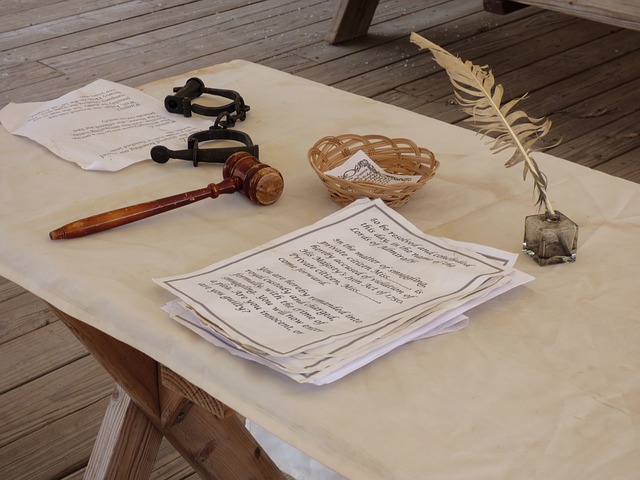

Kontrola podatkowa to proces, w którym organy podatkowe sprawdzają, czy podatnik prawidłowo rozliczył swoje zobowiązania podatkowe. Kontrola może dotyczyć różnych aspektów finansowych działalności, takich jak sprzedaż, dochód, inwestycje, podatki VAT oraz inne. Przeprowadzenie kontroli podatkowej wymaga znajomości zasad i procedur, których należy przestrzegać. W artykule omówimy ważne kwestie dotyczące kontroli podatkowej.

1. Zasady przeprowadzania kontroli podatkowej

Kontrola podatkowa musi być przeprowadzona w sposób zgodny z przepisami prawa i z poszanowaniem praw podatnika. Zgodnie z przepisami, organ podatkowy ma prawo do wejścia na teren przedsiębiorstwa bez uprzedzenia, jednak w konkretnych przypadkach może być wymagane uprzednie powiadomienie. Podatnik ma prawo do dostępu do dokumentów związanych z kontrolą, a organ podatkowy ma obowiązek udzielania wyjaśnień dotyczących procesu kontroli.

2. Procedury przeprowadzania kontroli podatkowej

Procedury przeprowadzania kontroli podatkowej zależą od rodzaju kontroli. Podczas kontroli wykonywanej w siedzibie przedsiębiorstwa organ podatkowy uzyskuje informacje i dokumenty dotyczące działalności gospodarczej, a także przeprowadza rozmowy z pracownikami. Podczas kontroli w domu lub miejscu zamieszkania podatnika, organ podatkowy sprawdza, czy podatnik rozlicza swoje dochody zgodnie z przepisami oraz czy przedkłada prawdziwe dokumenty dotyczące swoich zobowiązań podatkowych.

3. Dokumenty i informacje przydatne podczas kontroli podatkowej

Przed rozpoczęciem kontroli podatkowej, podatnik powinien zebrać i przygotować wszystkie dokumenty oraz informacje, które będą potrzebne w procesie kontroli. Wszystkie dokumenty finansowe, takie jak faktury, rachunki, umowy oraz księgi rachunkowe, powinny być dokładnie opracowane i przygotowane do przekazania organowi podatkowemu.

4. Prawa i obowiązki podatnika podczas kontroli podatkowej

Podatnik ma pełne prawo do udzielania wyjaśnień i przedłożenia dokumentów organowi podatkowemu podczas kontroli. W przypadku pytań i wątpliwości, podatnik powinien skontaktować się ze swoim doradcą podatkowym lub przedstawicielem organu podatkowego. W przypadku stwierdzenia naruszeń przy rozliczeniu podatkowym, podatnik może skorzystać z prawa do odwołania się od decyzji organu podatkowego.

5. Konsekwencje kontroli podatkowej

Konsekwencje kontroli podatkowej mogą mieć różny charakter, w zależności od wyników kontroli. Organ podatkowy może nałożyć na podatnika dodatkowe zobowiązania podatkowe, odsetki oraz kary. W przypadku podejrzenia popełnienia przestępstwa podatkowego, organ podatkowy może przekazać sprawę organom ścigania. Dlatego tak ważne jest przygotowanie się do kontroli podatkowej oraz zapewnienie kompletności i prawidłowości dokumentów finansowych.

Podsumowanie

Kontrola podatkowa to ważny proces, pozwalający na zapewnienie przestrzegania zasad prawnych podczas rozliczania podatków. Wymaga ona znajomości zasad i procedur, które należy przestrzegać, aby uniknąć nieprzyjemnych konsekwencji podatkowych. Podatnicy powinni dokładnie przygotować się do kontroli, gromadząc i opracowując dokumenty finansowe oraz korzystając z pomocy swojego doradcy podatkowego lub przedstawiciela organu podatkowego.

Najnowsze komentarze